NISAとかiDeCoって最近よく聞くじゃないですか? それでちょっと投資に興味わいたんですけど…なんか、難しそうだし怖いなーって…。

うん、わかる。最初はみんなそう思うよ。

将来の株価は誰にもわからないけど、シミュレーションしてみると“傾向”みたいなものは見えるんだ。しかも、ExcelとVBAでできちゃうんだよ。

今回は、ExcelとVBAを使った株価シミュレーションにチャレンジ!

金融理論「GBMモデル(幾何ブラウン運動)」をベースに、実際の株価のようなランダムな価格変動を再現してみました。

さらに、通常の株価に加えて、レバレッジ型ETF(3倍)を模した動きもシミュレーションしました。 「レバレッジって本当に儲かるの?」「下がったらどうなるの?」といった疑問に対して、複数のケースを使って検証し、その結果をなるべくわかりやすくまとめています。

数値やグラフを見ることで、「レバレッジの仕組み」や「複利の怖さ」がイメージしやすくなるはずです!

まずはご確認ください:内容に関するご注意

本記事は、筆者が個人的な興味から行った株価シミュレーションの結果をもとに、知識の整理や考察をまとめたものです。筆者は投資の専門家ではないため、内容には誤解・過誤・計算ミス・解釈の間違いなどが含まれている可能性が大いにあります。

実際の投資判断を行う際には、本記事の内容に過度に依存せず、ご自身で十分に確認・ご判断いただくようお願いいたします。また、必要に応じて信頼できる専門家へのご相談をおすすめします。

なお、株価シミュレーションのソースコードは以下の記事で紹介していますので、参考にしてください。

- 本記事で使用しているデータ、ソースコードは、あくまでExcelの機能を紹介するためのものであり、内容の正確性や整合性を確認したものではありません。

- データ、ソースコードはサンプルとして取り扱っており、実際の株価や市場データとは異なります。

- 本記事の内容をもとに、株式売買などの投資判断を行うことは推奨しておりません。

- 株式取引はリスクを伴う行為であり、最終的な判断はすべてご自身の責任でお願いいたします。

- データ、ソースコードの活用については、目的に応じて適切な確認・加工を行った上で使用してください。

株価シミュレーションで年間利回りとリスクを検証

株式投資では、リターンとリスクのバランスを正しく理解することがとても大切です。

今回は、株価の値動きをランダムに再現できる「株価シミュレーション」を使って、年利回り5%、リスク(標準偏差)20%という条件のもと、実際にどんな結果になるのかを検証してみます。さらに、同じ条件でレバレッジ3倍をかけた場合、どんな違いが出てくるのかも比較します。

想定する期間は 10年間(2015年1月1日~2024年12月31日)。土日以外の平日(月~金)すべてを取引日と仮定しています(祝日は考慮していません)。

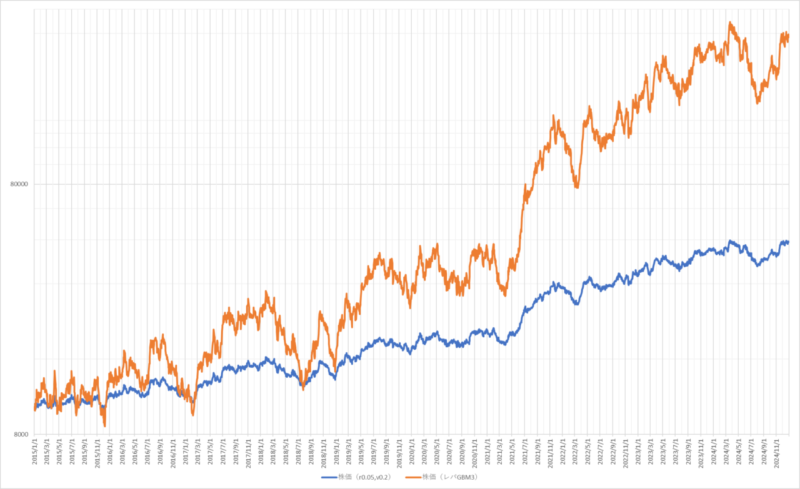

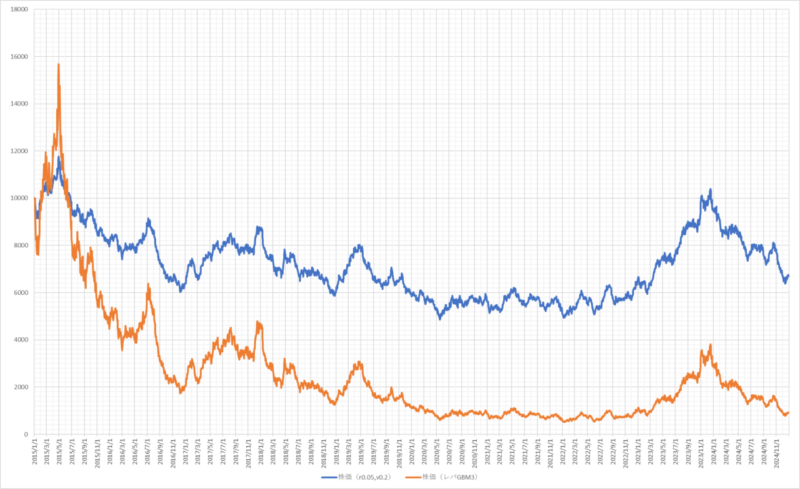

グラフの色分けは次のとおりです。

- 青線:通常の株価(レバレッジなし)

- オレンジ線:レバレッジ3倍の株価(GBMモデルによる)

なお、株価の変動はランダムに発生するため、シミュレーションを実行するたびに結果は少しずつ変わります。今回はその中から、いくつかのパターンを取り上げて見ていきます。

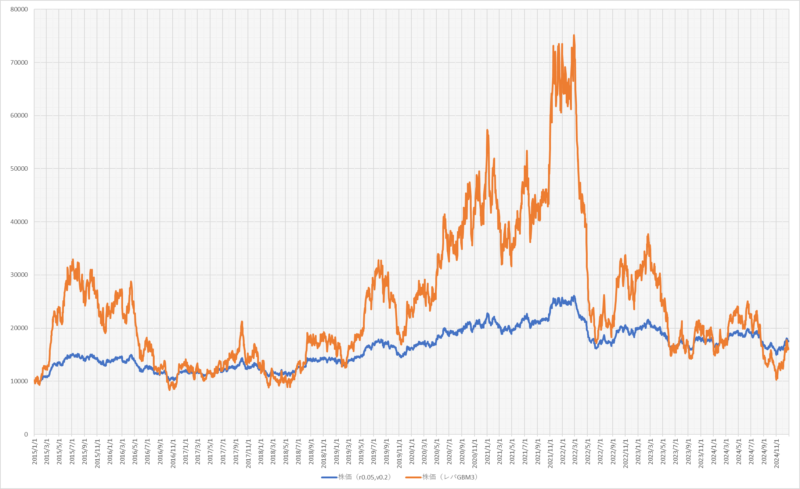

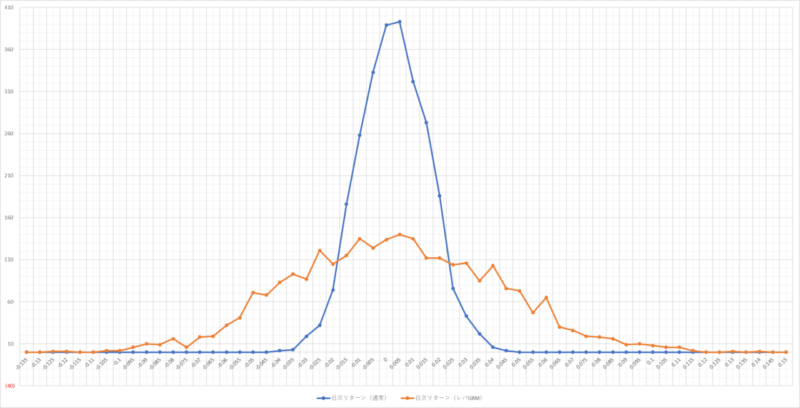

ケース1:長期的にゆるやかに上昇したパターン

このケースでは、全体的にゆるやかな右肩上がりの動きが見られます。特に、通常の株価は大きな波もなく、安定して伸びていくようなイメージです。

レバレッジ3倍の株価は値動きが大きいため、通常の株価の細かな変化が見えづらくなってしまいます。そこで、両者の違いを見やすくするために「対数グラフ」も併せて表示します。

通常の株価

| 最終の株価 | 17,482.00円 |

| 年平均リターン(幾何平均) | 5.74% |

| 元本からの倍率 | 1.75倍 |

| 最安値 | 9,774.25円 |

| 最高値 | 26,097.08円 |

| 年平均リターン(算術平均) | 7.81% |

| リスク(標準偏差) | 19.20% |

- 全体として緩やかに安定した上昇

- 上下はあるものの、いわゆる“ボラティリティ(価格の変動幅)”は想定内

- 幾何平均リターンとリスクのバランスから見ても、堅実に資産を育てたい長期投資スタイルに合った動きといえます

レバレッジ3倍の株価

| 最終の株価 | 16,033.06円 |

| 年平均リターン(幾何平均) | 4.83% |

| 元本からの倍率 | 1.60倍 |

| 最安値 | 8,305.39円 |

| 最高値 | 75,118.65円 |

| 年平均リターン(算術平均) | 21.80% |

| リスク(標準偏差) | 62.83% |

- 短期間で大きく伸びる場面もありますが、その分急落のリスクもかなり高い

- 一見、「算術平均リターン」が大きいためリターンが高そうに見えますが、実際の運用成績を表す「幾何平均リターン」は、むしろ通常の株価よりも低くなっています

- 短期のトレンド相場には強いけれど、長期投資にはやや不向きという特徴がはっきりと表れた形です

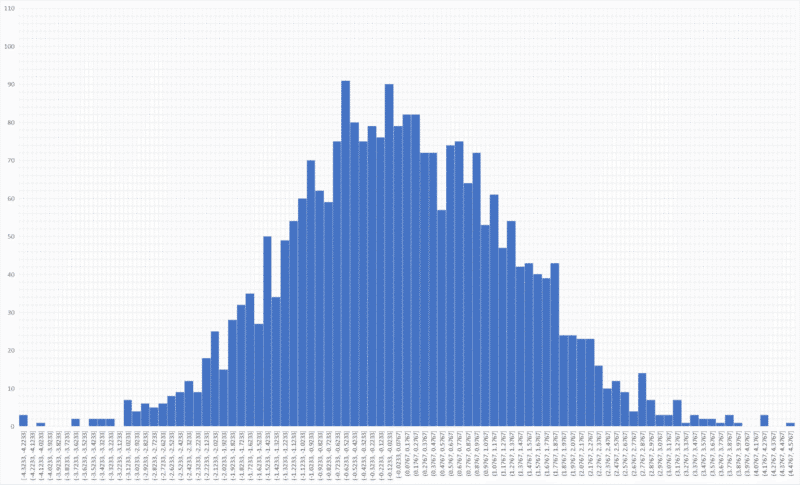

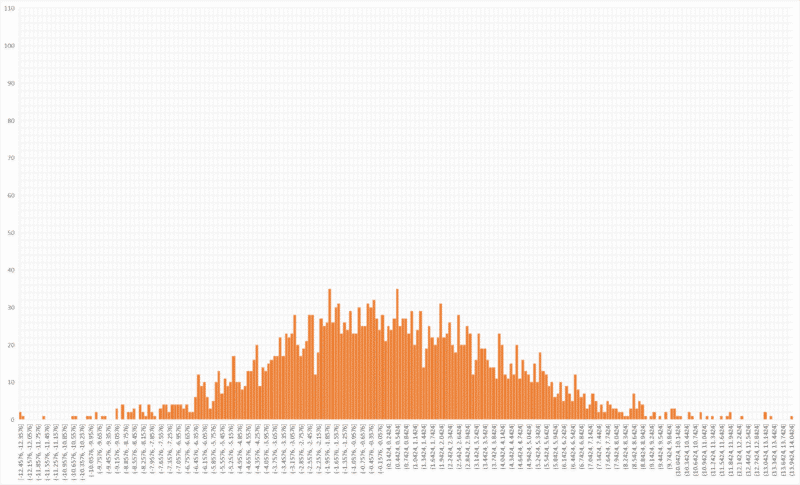

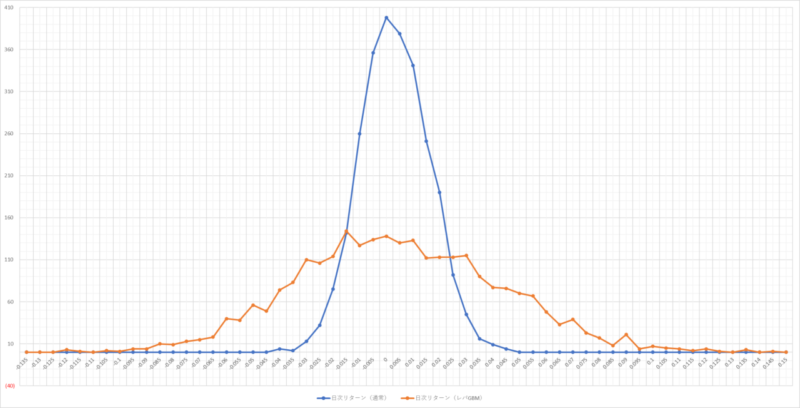

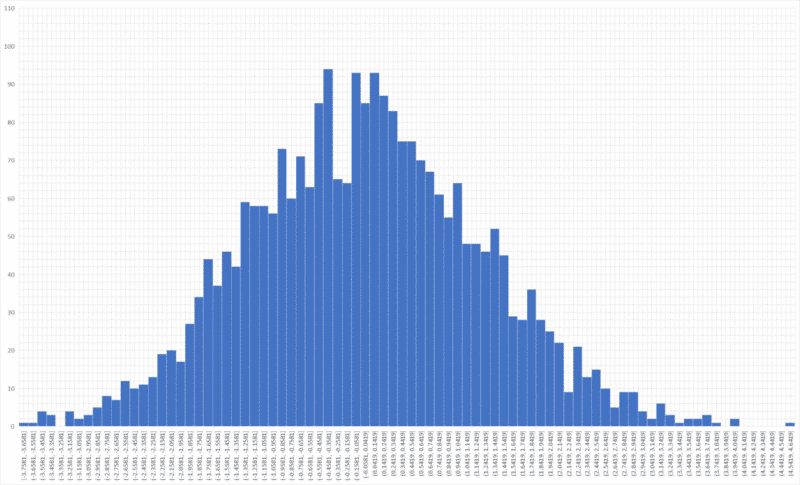

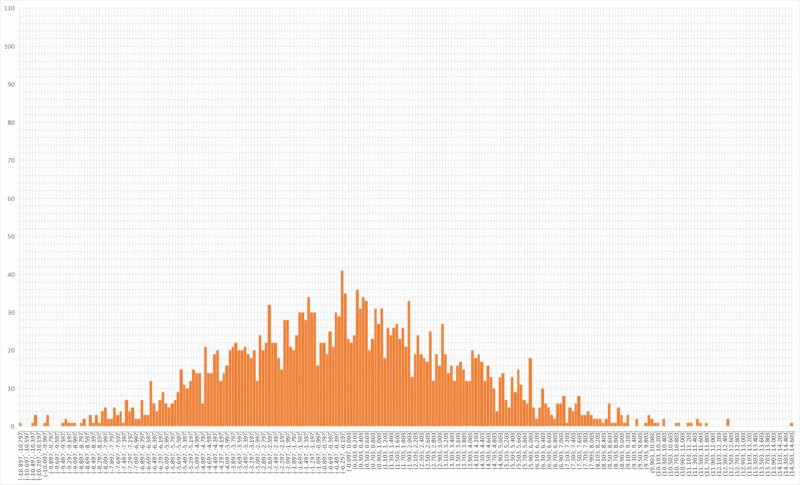

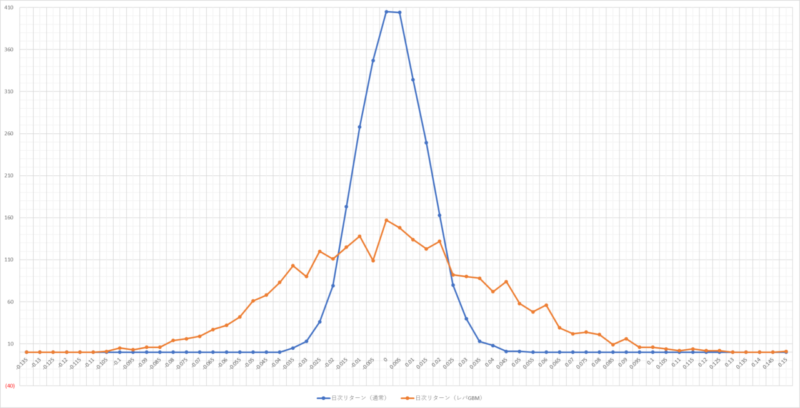

日次リターンの比較

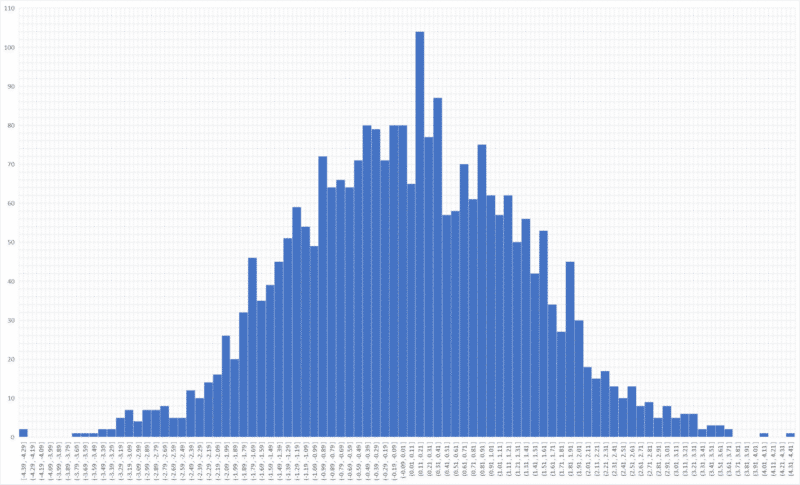

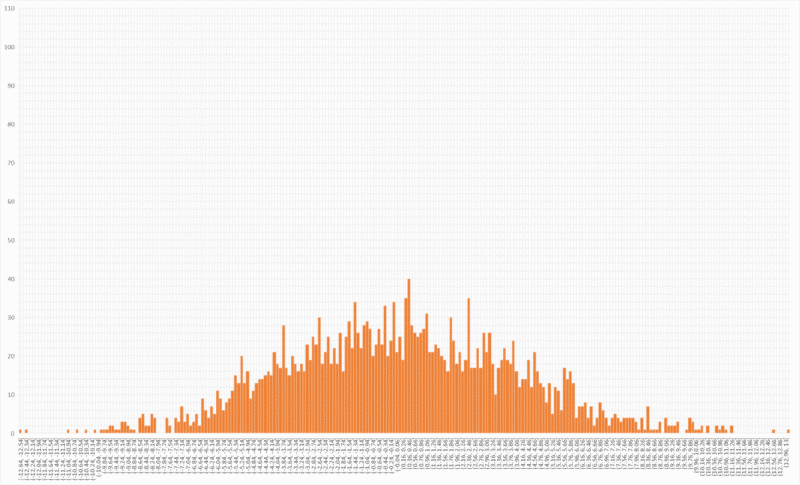

続いて、日々のリターン(値動き)に注目してみます。どちらも「正規分布(ベル型の山)」に近い形をしていますが、レバレッジ3倍の方は少し形が歪んでいます。

レバレッジ3倍の株価は、リターンがプラス方向にもマイナス方向にも大きく振れやすいため、全体的に横に広がった、平坦な形になっています。

0.005刻みで2つの折れ線グラフを重ねます。

通常の株価

| 日次リターン(算術平均) | 0.0296% |

| 日次リスク(標準偏差) | 1.28% |

- 日々の動きは比較的穏やかで、極端な変動は少なめ

レバレッジ3倍の株価

| 日次リターン(算術平均) | 0.0919% |

| 日次リスク(標準偏差) | 3.85% |

- 値動きが約3倍に増幅されており、“ボラティリティ(価格の変動幅)”も大きい

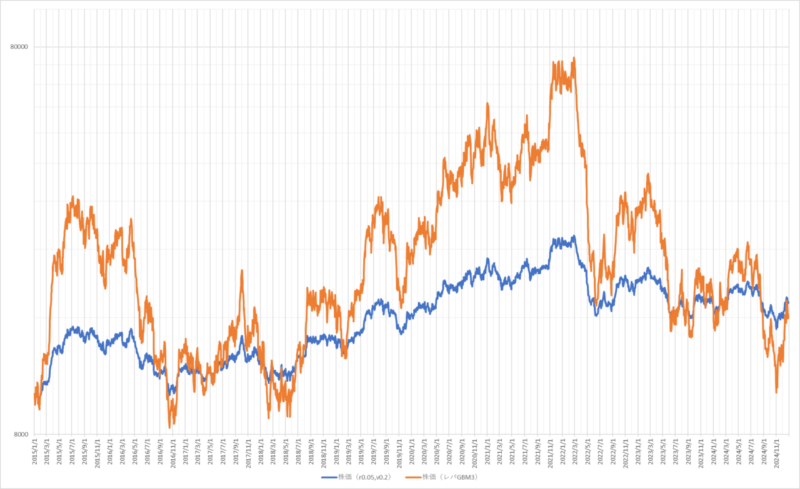

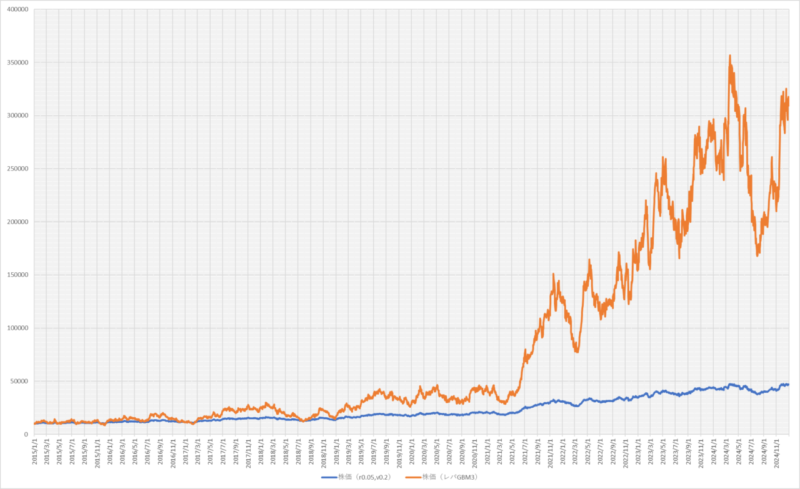

ケース2:力強く右肩上がりの好調パターン

このケースでは、全体的にかなり順調に伸びている株価の動きをピックアップしました。一見するとレバレッジ3倍の線が目立ちますが、通常の株価も着実に伸びています。

レバレッジをかけた株価の値動きが激しすぎるため、通常の株価の変化がほとんどわかりません。そのため、今回も変化の割合が見やすくなる「対数グラフ」を使って、両者を比較します。

。

通常の株価の結果

| 最終の株価 | 46,893.48円 |

| 年平均リターン(幾何平均) | 16.71% |

| 倍率 | 4.69倍 |

| 最安値 | 9,878.91円 |

| 最高値 | 47,658.87円 |

| 年平均リターン(算術平均) | 17.27% |

| リスク(標準偏差) | 16.49% |

- かなり成績のよいケースで、年平均リターン(幾何平均)が16%台と非常に高い結果

- ボラティリティ(価格の変動幅)もそこまで大きくなく、リスクに対してリターンのバランスがとても良い

- 長期にわたって安定的に資産が増えていくような動きで、じっくり資産形成したい人にはぴったりなパターンといえるでしょう

レバレッジ3倍の株価

| 最終の株価 | 309,442.92円 |

| 年平均リターン(幾何平均) | 40.95% |

| 倍率 | 30.94倍 |

| 最安値 | 8,614.28円 |

| 最高値 | 356,750.24円 |

| 年平均リターン(算術平均) | 51.60% |

| リスク(標準偏差) | 63.69% |

- 爆発的な伸びを見せたケース。最終的な株価は30倍以上となり、リターンだけを見ると夢のような数字です

- そのぶんリスク(値動きの激しさ)は非常に大きく、一時的には通常の株価よりも深く下がる場面もありました。最安値が8,614円と元本を大きく割り込んでいる点は要注意

- 大きなリターンを狙える反面、急落によるダメージも大きいのがレバレッジ型の特徴。短期勝負には向いていますが、長期投資では安定性に欠ける可能性もあることがわかります

日次リターンの比較

日々の値動きにも注目してみましょう。レバレッジ3倍の株価は、やはりリターンもリスクも大きく増幅されていることが見てとれます。

0.005刻みで2つの折れ線グラフを重ねます。

通常の株価

| 日次リターン(算術平均) | 0.0673% |

| 日次リスク(標準偏差) | 1.27% |

- 日々の変動は穏やかで安定感のある成績

レバレッジ3倍の株価

| 日次リターン(算術平均) | 0.2042% |

| 日次リスク(標準偏差) | 3.82% |

- リターンもリスクも約3倍に拡大しており、値動きがかなり激しいです

このケースでは、相場全体が好調だったことでレバレッジの効果がうまく働いたパターンと言えます。

ケース3:じわじわ下がる…長期下落のパターン

このケースでは、全体的に長期で下がっていく株価の動きを見てみましょう。

一見すると大きな山があるように見える場面もありますが、最終的にはどちらの株価も下落。こういったシナリオは、実際の相場でもときどき見られるので、しっかり見ておきたいケースです。

通常の株価

| 最終の株価 | 6,698.10円 |

| 年平均リターン(幾何平均) | -3.93% |

| 倍率 | 0.67倍 |

| 最安値 | 4,863.50円 |

| 最高値 | 11,768.94円 |

| 年平均リターン(算術平均) | -1.21% |

| リスク(標準偏差) | 26.01% |

- 幾何平均リターンがマイナスという結果からもわかるように、長期的には下落傾向

- ボラティリティ(価格の変動幅)もやや大きめで、一時的な上昇はあっても、最終的には元本を割り込んでしまいました

レバレッジ3倍の株価

| 最終の株価 | 901.77円 |

| 年平均リターン(幾何平均) | -21.38% |

| 倍率 | 0.09倍 |

| 最安値 | 516.71円 |

| 最高値 | 15,681.05円 |

| 年平均リターン(算術平均) | 4.21% |

| リスク(標準偏差) | 81.79% |

- 非常に大きな上下動があったものの、最終的には大幅な下落

- 一時的に株価が15,000円を超える場面もあったのに、最終的には1,000円を下回ってしまいました

レバレッジありの株価で特に注目すべきは、「平均リターン(算術平均)はプラスなのに、資産は大きく減っている」という点。

これは「ボラティリティ・ドラッグ」と呼ばれる現象で、値動きのブレ(ボラティリティ)が大きい場合、複利計算による実際のリターン(幾何平均リターン)が、算術平均リターンよりも低くなります。その結果、資産が思ったほど増えなかったり、場合によっては減少したりすることがあります。

たとえば、「ある年に−50%、翌年に+50%」のように、1年目に半分に減って2年目に半分増えたとしても、元本100は100→50→75となり、最初の100には戻りません。これは、下がった後に同じ割合で上がっても、減った分を取り戻すのが難しいということです。

このように、値動きが大きいほど、実際に手元に残るお金(複利リターン)は思ったよりも増えず、運用成績が悪くなってしまうことがあります。

レバレッジをかけると、良い時は急上昇もありますが、悪い流れが続くと取り返しがつかないほど資産が減ってしまう。このシミュレーションでは、まさにその怖さが表れているのではないでしょうか。

日次リターンの比較

続いて、1日ごとの値動きを比べてみましょう。

0.005刻みで2つの折れ線グラフを重ねます。

通常の株価

| 日次リターン(算術平均) | -0.0075% |

| 日次リスク(標準偏差) | 1.26% |

- 小さな下落が日々じわじわと積み重なっていくタイプ

- 気づいたら下がっている…という動きです

レバレッジ3倍の株価

| 日次リターン(算術平均) | -0.0212% |

| 日次リスク(標準偏差) | 3.77% |

- リターンもリスクも約3倍に

- ボラティリティ(価格の変動幅)が大きく、マイナス方向への影響も深刻です

このケースでは、下落や乱高下が続く相場でレバレッジがどれだけ厳しいかがよく分かりました。リターンを増やす目的で使うレバレッジですが、使いどころを誤ると、逆に損失を大きくしてしまうリスクがあるんですね。

まとめ

今回は、株価シミュレーションを通じて、通常の株価とレバレッジ3倍の株価の動きの違いを見てきました。

通常の株価(レバレッジなし)は、全体としてゆるやかに成長しやすく、リスクも比較的抑えられており、長期投資向きの安定した推移を示しました。一方で、レバレッジ3倍は値動きが大きく、上昇相場では大きな利益を狙える反面、下落局面では損失が加速度的に拡大するという、まさに「諸刃の剣」な特徴が見られました。

- 上昇相場では、レバレッジが効果的に働くケースもある

- しかし、下落や横ばい、ボラティリティの高い局面では、元本割れリスクが一気に増大する

レバレッジを使うかどうかは、相場環境と自分のリスク許容度をよく見極めることが重要です。

数字の裏にある動きや傾向をシミュレーションで“体感”しておくことで、実際の投資判断にもきっと役立つ視点が増えるはず。気になった方は、ぜひご自身でもExcelとVBAでシミュレーションを試してみてくださいね!

最後まで読んでいただき、ありがとうございました!

こうやってシミュレーションで動きを見てみると、数字の意味とかリスクのイメージがちょっとずつわかってきた気がします!